摘要

大流行后,阿里巴巴和亚马逊的收入增长均大幅放缓。

近期收入前景看好亚马逊。亚马逊网络服务优于阿里云。

然而,从估值来看,阿里巴巴似乎给投资者带来了更多的好处。

在这篇文章中,我将比较全球最大的两家电子商务公司:阿里巴巴(NYSE:BABA)和亚马逊的增长前景、风险和估值。这两家电子商务公司今年的股票表现不佳,很大程度上是因为全球经济增长的大流行病后放缓和通货膨胀的飙升,这影响了消费者支出。这两个因素都给电子商务部门带来了相当大的不确定性。阿里巴巴和亚马逊的股价今年迄今分别下跌了31%和29%,这两家公司各有利弊。虽然亚马逊有一些优势,但我相信阿里巴巴可能是更好的交易!

收入增长放缓

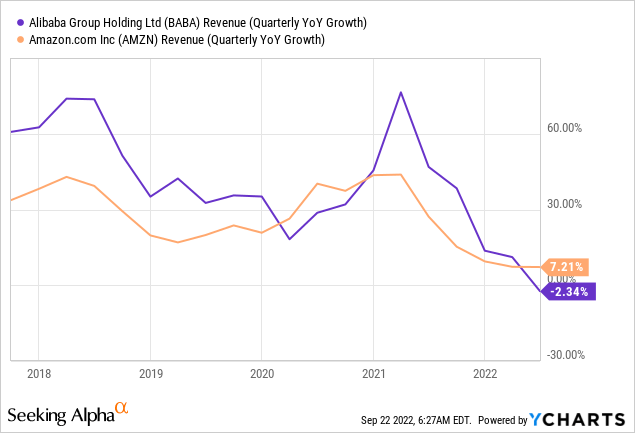

阿里巴巴和亚马逊在上个季度的收入增长都出现了显著放缓,因为流感疫情影响了他们的业务,导致通胀逆风和经济增长疲软。阿里巴巴的收入增长放缓至0%(阿里巴巴的中国商务业务在2013财年实际下降了1%),这是阿里巴巴有史以来最差的表现,而亚马逊的收入增长在22年第二季度同比仅放缓至7%,反映出亚马逊创下了20年来的最低点。

亚马逊的近期收入增长前景比阿里巴巴更为强劲,这主要是因为亚马逊在其第二季度收益表中表示,第22季度的净收入在1250亿美元至1300亿美元之间,这意味着收入同比增长率为13-17%。由于中国仍面临大规模新冠肺炎疫情封锁,电子商务销售存在不确定性,阿里巴巴没有对下一季度或全年做出预测。

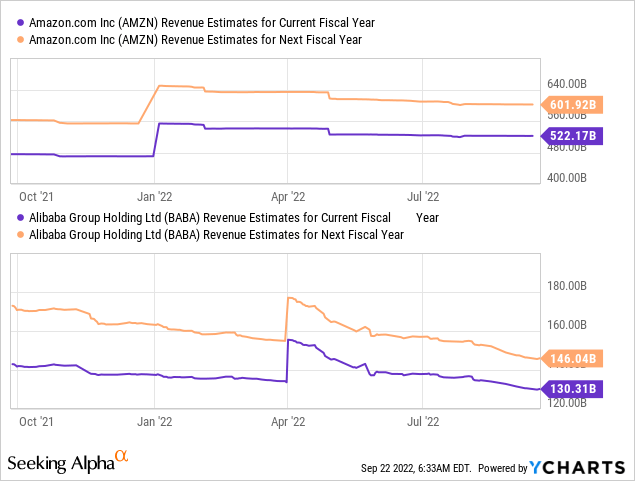

关于远期年度估计,亚马逊预计将比阿里巴巴做得更好。普遍预测亚马逊今年收入增长11%,明年收入增长15%……而阿里巴巴预计其收入增长率分别为2%和13%。对阿里巴巴的估计也下跌了更多,这表明市场对BABA比AMZN更悲观。

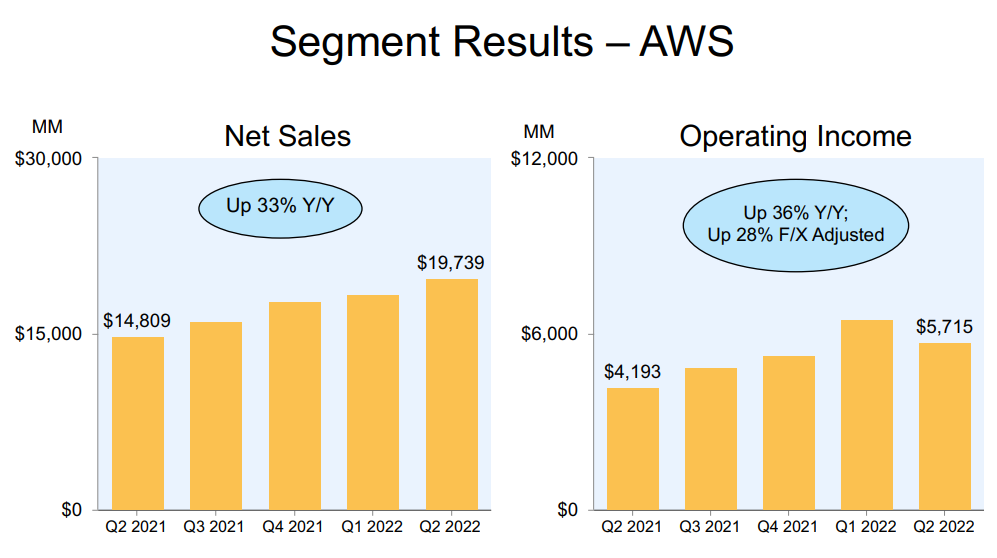

推动亚马逊更强劲的收入增长的一个关键因素是AWS——亚马逊网络服务,由于客户对云解决方案的大力采用,该服务的收入增长迅速。亚马逊网络服务仅在第二季度就为该公司创造了197亿美元的收入,同比增长33%。亚马逊内部的收入份额约为16%,我预计这一份额将在未来2-3年内增长到20%以上。云业务是目前亚马逊最具潜力的业务部门,它正在推动公司的整体收入增长。与电子商务相反,AWS的利润也很高,产生了57亿美元的营业收入(29%的利润率),而亚马逊在北美和国际的电子商务业务在22年第二季度继续亏损。

另一方面,阿里巴巴的云业务在上一季度创造了177亿元人民币(26亿美元)的收入,同比增长10%。云收入仅占阿里巴巴总收入的9%,而商业业务(中国和国际)占主导地位,收入份额为76%。

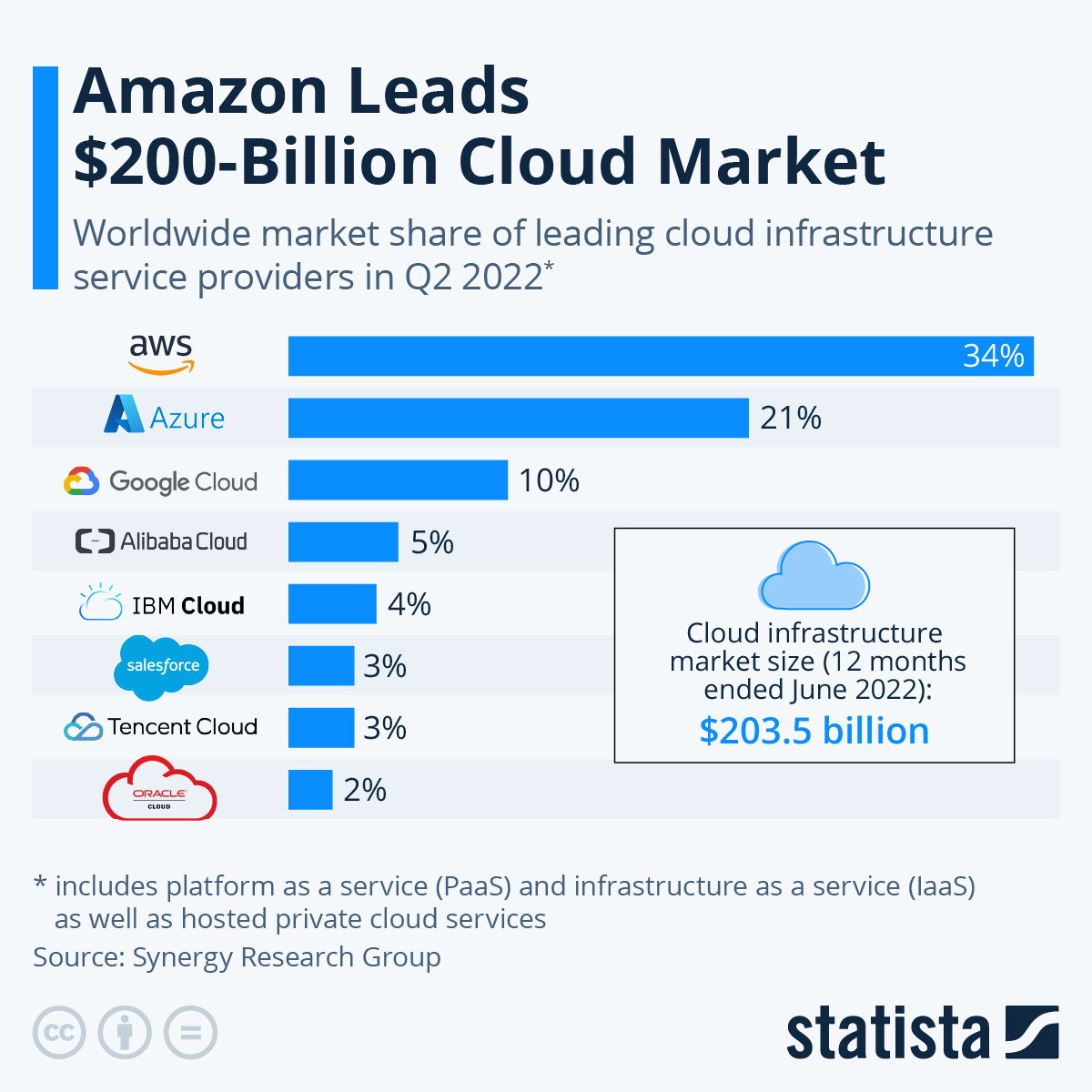

因此,亚马逊的云业务不仅对亚马逊的大部分收入增长负有责任,而且AWS的增长速度也比阿里巴巴的云业务增长快了三倍多。除此之外,亚马逊在云市场占有率方面具有显著优势,AWS排名第一,占据全球云市场的三分之一。阿里巴巴以5%的市场份额排名第四,遥遥领先。

估值:出现关键差异

亚马逊(Amazon)和阿里巴巴(Alibaba)在疫情期间都受到了高度重视,因为在线零售商面临着极具吸引力的增长前景,而此时,实体竞争几乎被卫生部门排除在外。然而,大流行后电子商务增长的正常化以及由此导致的亚马逊和阿里巴巴的重新评级,使情况发生了一些变化。

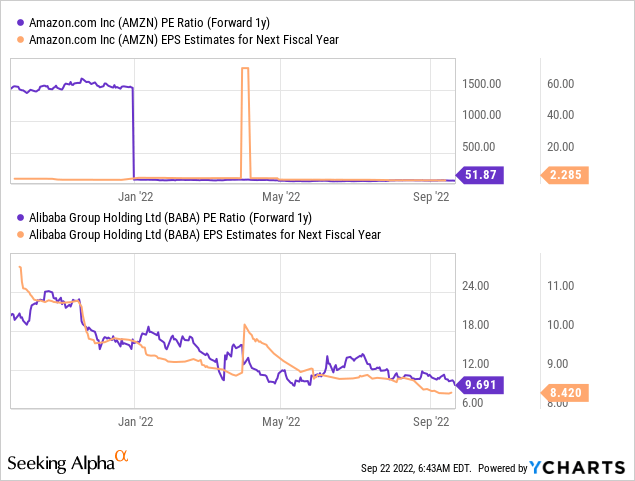

亚马逊和阿里巴巴都是盈利的,预计将保持盈利。但在这些公司的估值方面出现了关键差异。虽然亚马逊相对于其盈利潜力而言仍很昂贵(市盈率为52倍),但阿里巴巴的市盈率却处于10倍的谷底……这意味着升值潜力更强。

阿里巴巴和亚马逊的风险

由于高通胀,两家公司的核心电子商务业务前景都在恶化,这影响了消费者支出。亚马逊和阿里巴巴都高度依赖消费者支出,两家公司都继续以其电子商务业务为主导(阿里巴巴的商业份额为76%,而亚马逊为84%)。

除了两家公司共同承担的一线风险外,还有其他更为具体的公司风险:亚马逊在美国境外创造了大量销售额,这意味着零售商面临美元升值的风险。美元走强损害了货币兑换,这对亚马逊来说是逆风。

对于阿里巴巴来说,存在着影响其股票定价的监管和退市风险。我认为,阿里巴巴的美国存托凭证不太可能从美国证券交易所退市,因为该公司确保了其股票在香港的主要上市地位,这为美国投资者提供了一个购买股票的替代市场。由于阿里巴巴的主要上市地位,中国大陆投资者也可以通过香港联交所计划获得阿里巴巴的股票。

最后的想法

在比较阿里巴巴和亚马逊时,有许多因素必须考虑。这两家公司显然都在经历大流行后增长放缓的调整期。两家公司都在投资云市场,并在其核心领域面临挑战。

亚马逊的短期收入前景比阿里巴巴更为乐观,因为它预计第三季度收入增长13-17%,而阿里巴巴可能会在2013财年出现负收入增长。预计趋势也有利于亚马逊。然而,从估值角度来看,我认为阿里巴巴赢得了比较,因为这家中国公司的市盈率仅为亚马逊的一小部分。因此,与亚马逊相比,阿里巴巴股票的风险状况更倾向于上行!

本文纯属作者个人观点,仅供您参考、交流,不构成投资建议!请勿相信任何个人或机构的推广信息,否则风险自负!

表情

登录后可进行评论

表情

登录后可进行评论