汇市焦点

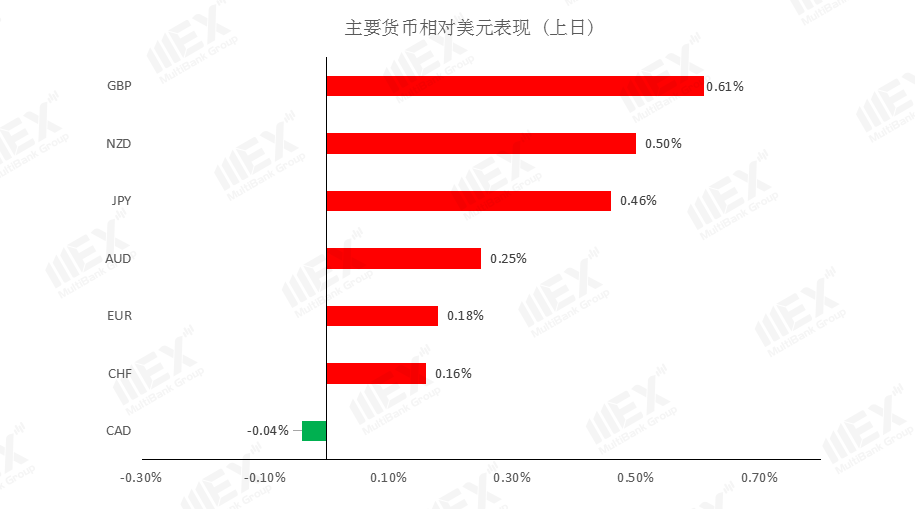

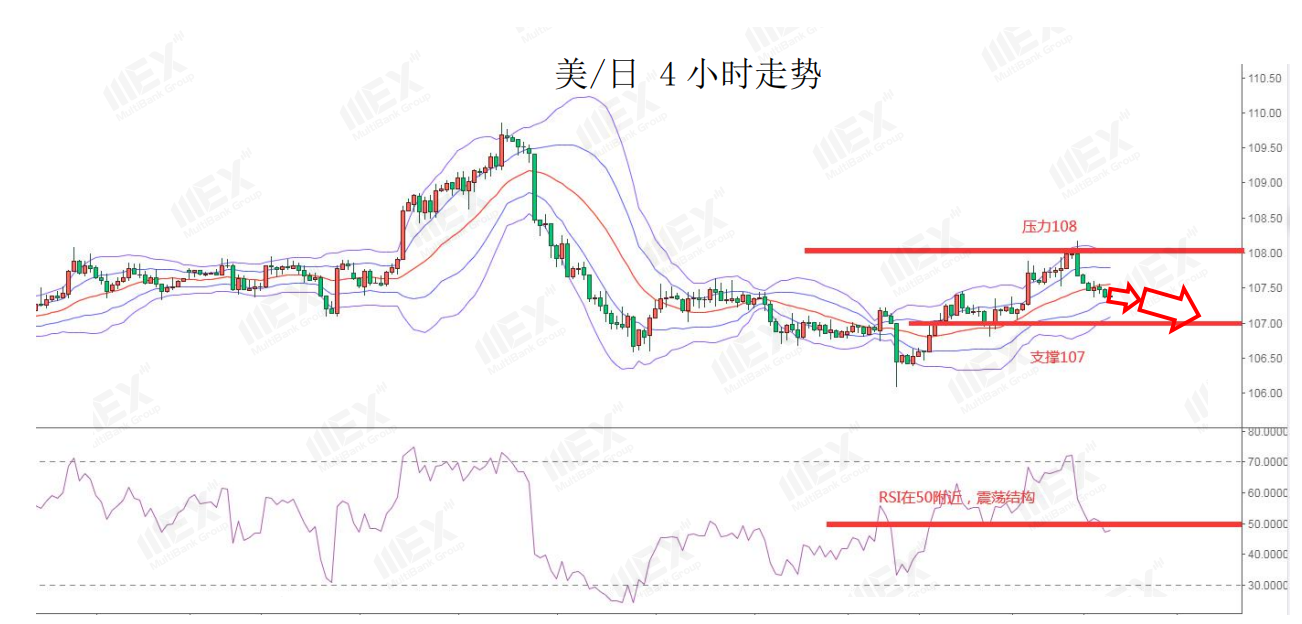

避险货币方面,周三美元指数刷新近一周,主要是因美国经济数据总体稳健,欧洲经济数据改善,且疫苗开发取得进展,削弱了美元作为避险货币的吸引力。今日,美国将公布6月非农就业人口,目前市场预计将增加307.4万人,高于前值的250.9;从周三公布的ADP就业人数来看增幅不及预期,但5月ADP就业人数上修了582.5万人。因此,我们认为乐观的预期可能会继续施压美元。日元方面低位回升,主要是因日本方面表示,不排除在当前全球疫情面临重新抬头的背景下,考虑重启国家紧急状态的可能性,这令市场避险情绪重新升温,美/日也从高位快速回落。因此,短线我们维持美/日为震荡偏弱结构。

欧元区方面,随着美元的回落欧元有所企稳,考虑到欧洲国家相比美国就采取了更谨慎的管控措施,需等到新发感染人数维持在低水平之后才逐步解除社交限制,因此,我们预计其经济有望在夏季假日季来临之际真正全面重启,中期来看这将有利于欧元。因此,近期随着欧元区经济数据的回升,预计欧元有企稳的可能。

商品货币方面,虽然疫情的加剧拖累了商品货币,但全球制造业的复苏,尤其是中国财新制造业PMI

回升至51.2,给予了商品货币较大支撑。另外,澳洲联储副主席德贝尔明确表示,不会施负利率,目前货币政策的效果与预期相符,这也对澳元形成了中期利多。因此,对于商品货币而言,短线我们认为有企稳回升的可能。

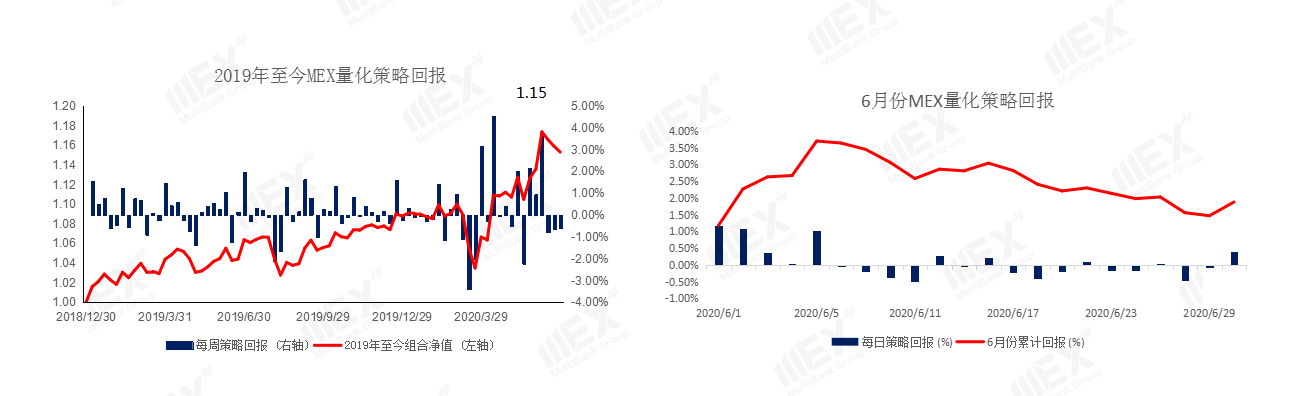

值得注意的是,货币市场在2020年展现出稳固并明显的每周动量反转效应,MEX动量反转量化策略因而一再创下新高,投资者在下半年可继续参考我们的每周建议组合。

MEX量化策略年初至今相对基准S&P 500 Total Return

Index的年化阿尔法(α)为13%。量化模型每周调仓,并于每周一开盘下单及周五收盘平仓,各货币对一标准手,建议止损则设于0.3%。在没有考虑实际杠杆下,MEX量化策略年初至今已大幅跑赢标的,详情请参考《量化专题:基于动量反转策略建构G7货币对冲组合》。组合净值上周下跌0.59%。本周组合及截至北京时间7月2日6:30盈亏如下,利差(库存费)为正向。

商品市场

交易偏好 – 今日维持原油(WTI)、黄金(XAU)均为震荡结构。

黄金方面,目前市场对美国经济复苏速度快于预期的乐观情绪,以及冠状病毒疫苗试验进展顺利,削弱了市场对黄金的避险需求。而今晚的非农数据又相对较为乐观。因此,短期我们维持金价为震荡结构。

油价方面,昨日EIA原油库存录得减少719.5万桶至5.335亿桶,好于市场预期的减少71万桶,以及全球制造业数据的回升对油价构成了一定支撑。但市场对病毒疫情压抑需求的担忧也限制了油价的升幅。考虑到得克萨斯和加利福尼亚等一些州因新冠病例激增而放慢了重启步伐,令燃料需求的反弹受到威胁,短期我们继续维持油价为震荡结构。

股指前瞻

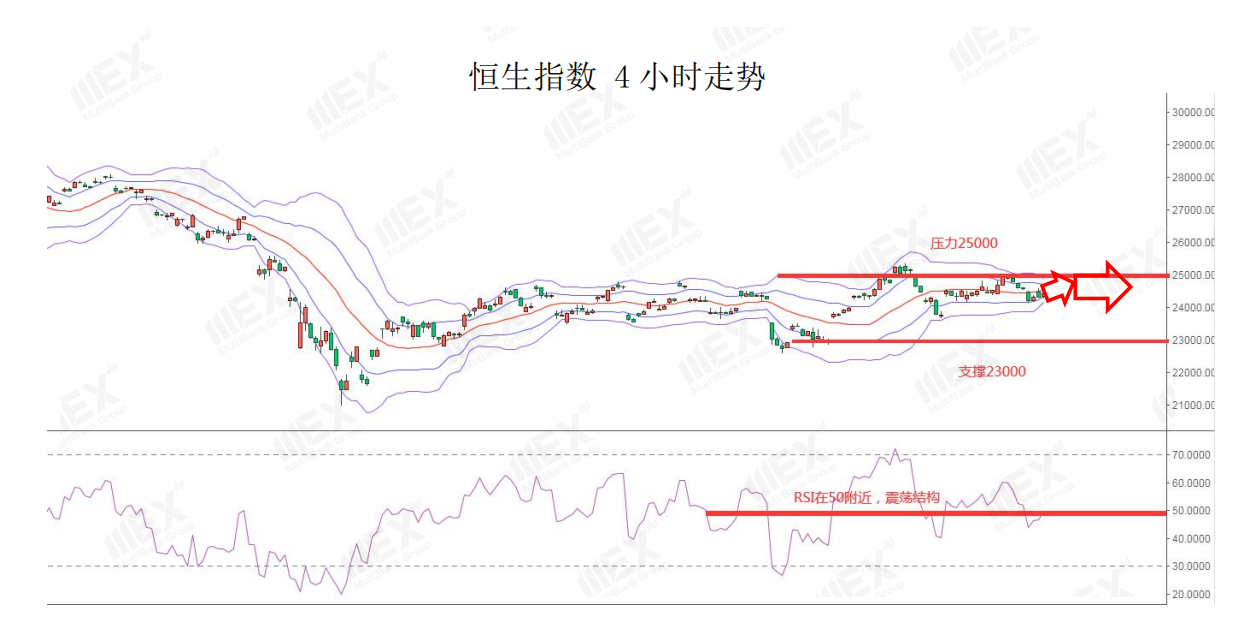

港股方面,港股周三因香港特别行政区成立纪念日,休市一天。今日正常开市,考虑到美国就业和制造业数据好转,道指曾涨逾百点,这对于港股而言还是有一定支持。技术形态上,25000存在一定压力,下方22500是短期支撑。

摘要

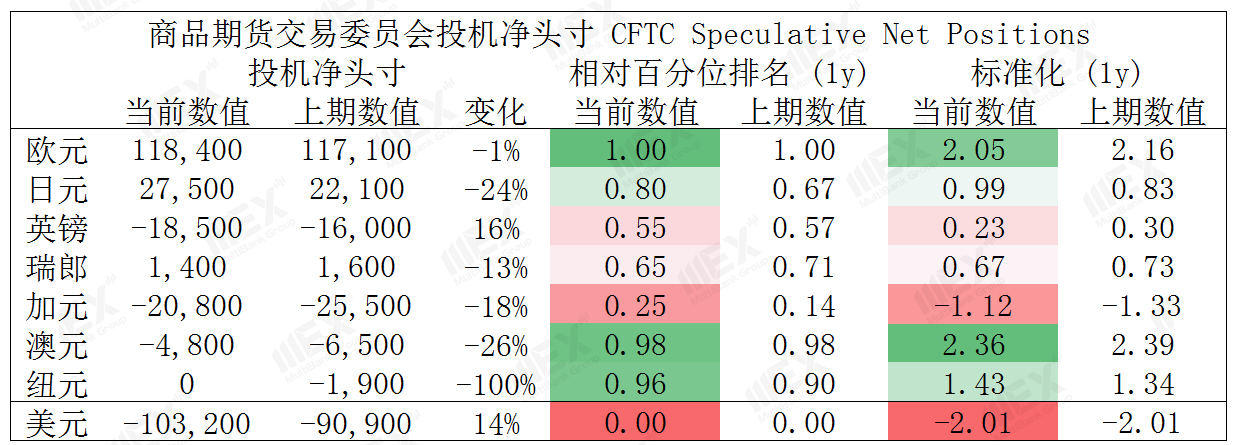

CFTC资金流数据显示,英镑、加元空头仍处于极值,因此,我们认为短期随着资金流入并支持其回涨,另外,欧元多头也处于极值。

澳/美、纽/美多头可继续持有。

财经日历

【风险披露声明】MEX

Group的所有文章以及公告都是从通常可访问的数据源分析或总结获得,不应被理解为包含了个人和/或其他投资建议和/或提议和/或邀请进行任何金融工具交易和/或保证和/或预测未来的业绩。MEX

Group不对任何特殊的、间接的、偶然的或后果性的损害承担责任,包括但不限于可能导致的损失或未实现的收益。任何信息如有更改,恕不另行通知。

表情

登录后可进行评论

表情

登录后可进行评论