我相信这个话题对当下的你来说,是最为关心的事情,对于杠杆投资来说,向来都是以小博大,哪怕你在国际市场里有正常的交易程序,但关注贵金属走势的最关键原因还是在于怎么处理自己的资金安排。

但是你什么时候才会关注呢?

自然是金银市场牛市之时,或者熊市下跌之后,一个是想着参与避险抗通胀,其次是为了有抄底投机的嫌疑。

既然关注到了,那么成本价格和买入哪类资产也成为了各位纠结的点。

对比国际黄金和白银来说,自然后者的价格要比前者低太多,你的持仓成本代价也不会挺高,但要注意了,这个意识是肯定建立在当前的经济环境下的,毕竟看涨的情绪高了,投资群体都有群羊效应,你自然认为目前的价位和成本很合适,就跟房价一直上涨开始回落一样,只不过就在于你纠结的是:到底还会不会有低价这个原因。

所以,去除情绪化买入我认为是你我现在要做的事,才能做到正确梳理这整个上涨过程的本质原因。

我认为最具有说服力的应该就是上周五的美国零售数据,如图所示,以巨大差距公布的差值也是直接在后续引燃了黄金的避险程度,即使市场在相对程度上是可以接受在-12%的范围,但架不住超预期的公布在市场紧张情况下的发酵:

其中跟负利率的押注离不开干系,鲍威尔对负利率的拒绝并没有对市场起到降温作用,我前期也说了,由给美联储选择演变为过程,这就是市场的变化。

4月份注定就是美国的黑暗时期,这个阶段的任何经济数据都是史无前例的,但鉴于新冠是直接事件,并非前期经济萧条般演变而来的恶果,导致了市场的包容程度要大于前期,全球主要央行的处理措施与刺激政策也同样是前所未有,这就直接上演了为什么股市能跟避险资产同时走涨跌的原因,从就业、薪资、消费、负债四个层面来看,轮番公布的糟糕情况使市场进入到了一个新的情绪,所以最终还是零售数据打开了这个“情绪盒”。

那么在这个时期被推上“梁山”的鲍威尔的态度呢?

其实上周我都有对鲍威尔的措辞写到文本里,你们也清楚的知道他对负利率是直接拒绝的态度,甚至都没有过于思考,而这最新的电视台采访,我也算是进一步的了解到了鲍威尔对美国经济的看法和预期了,这同样也会进一步影响市场。

下半年经济会复苏,这个前提是什么?当然是避免新冠二次爆发,而这个避免二次爆发的前提又是什么?疫苗的研发成功,这其实就是三连条件,也是美联储初步对市场开出的砝码,但是这三个问题其实归根结底就是在美国政府身上,这就显得本次鲍威尔的采访很精明的一点,你们也看到我说过,本周将会有美国财长与鲍威尔同席的听证会,到时候才是市场最大的亮点。

而随后的你都不能和美国经济对赌这句话,也更是表明了鲍威尔要缓和市场情绪的意愿,而我认为,在当前情况下,每个经济复苏的需求可能都不一样,也许在第二季度,不管是制造业还是服务业都能有明显的改善呢?或者说新冠有其他除了疫苗外其他的突破口呢?这都将成为利好市场的事件,所以你我不能光抓着一个点不放,而是要学会捕捉市场动态信息还有自己所做的预估。

我能有这个预估,自然也跟我所交代并且执行的投资配置有很大的关系。

就如你们看到的,我对比了白银与黄金的走势,而在这之前我对于这两种资产的看法是分级化的,也就是看涨白银优于黄金,并且对国际金价一直保持着调整态度,并不倾向于直接在1700价格附近买入,首先成本是一大问题,再者就是我对股市与黄金能同时保持涨势的周期存疑,自然不可能大量押注在黄金能开启新一轮牛市的预期上。

但贵金属市场的走势还是一如既往,但值得我开心的是,从我这几周一直分享看涨白银资产的同时,从15美元的价格已经延伸到了17美元,达到15%的涨幅也是在我的预估之内,我之前就跟你们分享过,20%以上就是我的了结范围,而这也正是继年初国际金价1580点买入到上方100美金空间后的第二次配置,我觉得完全可以了,不管是国际市场的还是银行TD的,都能做到在本年前二季度达到理想的收益效果。

市场不能仅限于国际中,黄金看调整一个月是没错,中间其实也有去试着参与,但结果你们也看到了,直接上拉也是导致1730防守失败的最关键因素,我也是在本轮看调整下跌中败退,不过我觉得挺值得,因为从我参与这种配置,就代表了执行,起码我在这次对冲套利的决策中,获得了白银这个不错的投资机会,而上图所示,国际金价已经抵达到了白银前期的高点,而涨幅也明显低于白银,对于临界点来说,白银还会继续赶超,而黄金却有对等白银前期高点的嫌疑,自然继续选择放弃该品种。

投资能够灵活变动配置是没错的,不然号称“股神”并且持有周期也神乎其神的巴菲特也不会频繁更改配置。

我们都知道美国股市是这十年以来最为亮眼的资产,而股神巴菲特之所以强,是因为持仓周期基本能和标准普尔对标,你可以想象看这长牛的10年里,一个收益率曲线能和标普的对标的投资配置是多么亮眼的存在,如果你说本次意外事件导致了伯克希尔的表现也同步走跌,那么我认为无论是股东还是参与者,都应该能够理解。

但是,配置表现能跟本次股市反弹直接走倒挂,这就是个人的决策问题了,你可以清晰的在上图看到,伯克希尔近一个季度的表现跟股市相反,这也与它近期抛售航空公司,甚至在历史每当萧条期过后都能有不错表现的金融股,也遭到了减持,这足以代表了这个时代股神的担忧,当你一直减持,只有两种情况:

要么就是你资金马上面临威胁。

不然就是你对当前的投资信心不足。

显然,我认为第二种更符合现在股神的状态,投资没有任何人是一直对的,就比如我这次一样,虽然在白银身上吃到了肉,但黄金我却错过了,你要问我可惜与否,倒也不至于,永远不去参与跟自己预期背道而驰的资产,这钱赚的不明不白,而且我拿的也没信心。

并且,我对美国后续的通胀担忧一直没消退,这也更是我为什么要更倾向于白银资产的原因。

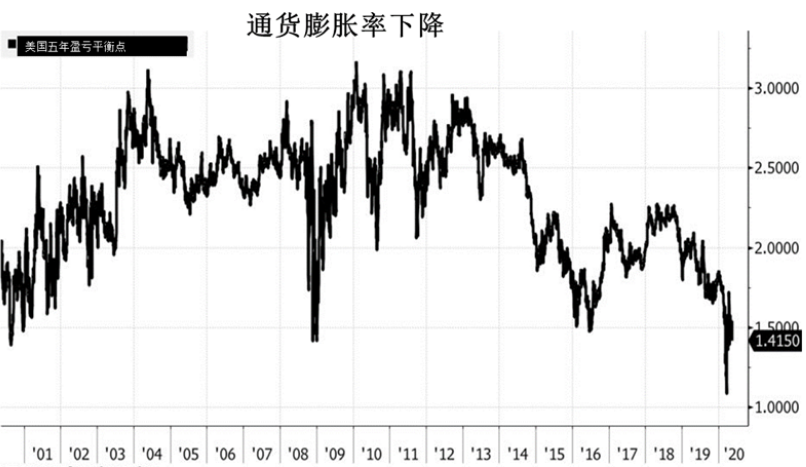

从目前所给的通货膨胀率来看,当前是一个下降的趋势,我相信这个都不用去考虑,前两次的CPI月率都已经足够说明问题,从跌到负值以后,再录得了-0.8%的惊人负差,自然会涌现出很多看美国要陷入通缩的声音,还是上边说到的,目前市场处于在4月的低迷期,这种情绪本来就不会轻而易举的逆转,只有当看到事实以后才会买单,所以一切的预估我认为都被本轮金价的拉升所消化了,再进一步催化,目前在我看来是没有类似的事件和刺激点。

虽然通货膨胀率在下跌,但美国一直在向市场释放资金是事实,财政部也更是如此,在这种情况下,不管经济刺激效果用处明显与否,但都说明了经济只要初步见回暖,市场都会出现流通过剩的情况,并且差异巨大的CPI反弹程度也会和我们看到负值一样令人意外,这都说明了通胀率会进一步走高的迹象,受益最大的我相信不用我说,白银当首,至于黄金,这两年涨的还不够高吗?它们上涨的刺激点和周期不一样!

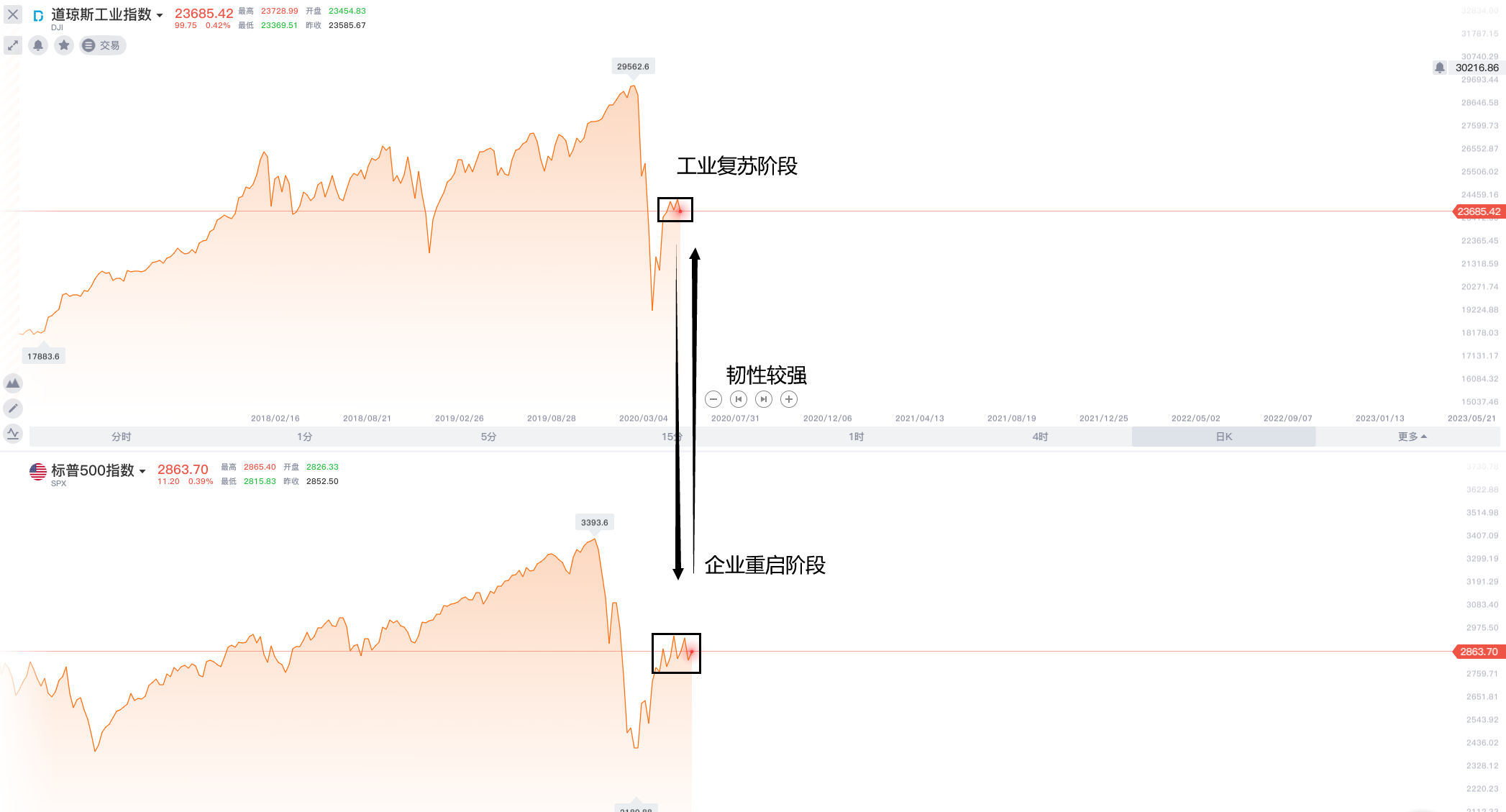

挑选韧性强的投资是当下环境的优先选择,白银如此,股市更是如此。

我以道琼斯和标普为例,为什么我一直强调不要去过分看股市再次回落前低,或者去续冲新高,因为它有很强硬的基本面在里边:

救市措施一直在持续,总不能救着市还反跌吧?那为什么要救呢?

4月冰点数据轮番出击,本轮上涨自然引发担忧了结的资金也会增加。

这两个关键因素就是当前股市为什么能保持韧性的原因,我不会在这个时期去宣扬什么在近期要大跌,大涨,因为这根本就不符合市场基本面,前边两个问题我回答不了各位,更确定不了,不然的话我肯定就做大盘配置了,它现在的参考力度只限于第二季度的经济恢复程度,就算上周数据那么低迷的情况下,哪天美国股市不是尾盘拉升的呢?

所以,总结下来,我不会选择在预期拉升后选择敏感资产,韧性是我喜欢的属性,而白银更是我青睐的品种。

表情

登录后可进行评论

表情

登录后可进行评论