做对的时候能收获多少?

人的想法往往和现实是相反的。说在投机的交易中多数人是亏损的,真是这样的话,你在想开多仓的时候去开空仓,在想开空仓的时候去开多仓,这样亏损的交易者就变成盈利的人了。

在交易的环节中什么最重要?——开仓、平仓、止损、止盈……

真是不知道答案,那就反过来想吧,什么最不重要呢?

过去我一直认为开仓(在交易中是买入)很重要,原因很简单:开仓正确了,你想亏钱都亏不了。

后来发现这是一种短视,一次的交易成败被看的太重了,交易本身就是一个概率的游戏,对单次的交易来说,胜或负都是有可能的,不存在百分之百的事情,这样,我们的视野就放大了一些,如果我们不追求单次交易的成功,而追求整体意义上的成功,那么答案就出来了——开仓是最不重要的。【评注:学会从“概率”的角度来看待交易,那么在交易过程中遇到的众多令人纠结的问题,比如止损,都不再是问题。】

好像是索罗斯说过一段话,原话我不记得了,大意是:你看对了、做对了多少次不重要,重要的是你做对了的时候能够收获多少?【评注:反过来也一样,你做错了多少次不重要,重要的是你做错了的时候亏了多少?是否在控制范围内?很多人的巨大亏损,往往是一两次的深度套牢的交易所造成的。】

交易的环节是行为,行为是思维决定的。要想交易的好,你必须有方法、有执行力和好的资金管理。

很多聪明人在市场做梦,他们的眼睛睁开了,可思想关闭了。

交易不会让人破产——糟糕的资金管理会让交易者破产。

对于资金管理能力强的交易者来说,交易很有吸引力。他们用冰冷的纪律获取高额的回报。

用一个算式来说明一下:

投资者甲交易10次获利8次、亏损2次,每次盈利1%,每次亏损5%,其收益为:1*1.01^8*0.95^2-1=-2.272%.

投资者乙交易10次亏损8次、获利2次,每次亏损1%,每次盈利5%,其收益为:1*0.99^8*1.05^2-1= 1.733%.

本例的盈亏是包含交易费用的盈亏,可是,投资者往往不可以忍受10次交易中8次的亏损,因为他缺乏10次中2次大赚的魄力。再说,在10次交易中盈亏8次都不是一件容易的事。通过这个算式,我对我在期货公司的朋友说的话有了些理解。

由这组算式我也更加理解了索罗斯的话:重要的是你对的时候能够收获多少?

行情无法提前预知

开仓可以无需任何条件,永远不会有什么能告诉你在这个点开是对的在那个点开是错的,你自己的交易习惯和交易原则是开仓的唯独理由。开仓不是交易的核心,交易的核心是开仓之后如何尽可能优化处理单子。交易者需要做的是:让错误的单子尽可能少亏,让正确的单子尽可能多赚。

由于市场大多数时间是混乱无序的、无法预测的,交易者更需要做的是建立自己的交易原则,什么样的交易可以被认定为正确的交易呢?

在我看,迅速脱离成本的交易是唯独正确的交易!只有这样的交易才可以有尽可能多赚的想法。其它的交易首先需要考虑的是何时退出,尽管退出不一定是亏损的,但我还是愿意将这些没有被证明是正确的交易在退出的时候称为止损。【评注:《幽灵的礼物》的三大核心法则之一:只持有正确的仓位。】

很多的交易者希望在市场找到确定性的东西,否则就缺乏安全感,但事实上,投机市场里没有任何事情是确定的。

止损的大小取决于你对于盈利幅度的预期,交易中的任何一步都无法完全分离出来讨论。在我看,盈利幅度的预期至少应该是止损的3倍,如果没有盈利预期就要放弃这笔交易。

对行情的任何一部分做出评估,前提条件是你已经参与进去了,那么你持有头寸所反馈出来的现象能告诉一切你想知道的,除此之外别无他法,技术走势图的分析只是告诉你已经发生的事实,对于未来的参考价值很有限。

想到了,却没有去执行,后面的走势往往好于自己的预期,这是高估了开仓的作用,知道了开仓甚至可以随机,符合自己思维的开仓应该无所畏惧。

根据对待风险态度的差异,投资者可分为三类:

一、主动的风险承担者:

1.有能力对市场中的不同风险进行分类。

2.愿意主动地承担其中某类风险。

3.把投资收益看成是主动承担风险的补偿。

4.信奉的是“有所失才能有所得”,对自己市场行为应尽的义务通常有较明确的看法。

二、被动的风险承担者:

1.通常没有能力对市场中存在的风险进行分类,但是有能力对自己准备承担的风险进行定量分析。

2.不愿意主动的承担风险。

3.把风险看成是追求收益所必须付出的代价。

4.他们信奉的是“有所得必有所失”,对自己市场行为应尽的义务通常不太在意。

三、盲目的风险承担者:

1.既不了解风险的类别,也没有能力对其进行定量分析。

2.只着眼追逐投资收益,完全割裂风险与收益之间的关系。

3.把风险看成是事后的、外在的和强加的市场因素。

4.他们一心希望的是“只得不失”,市场行为通常体现一种“不劳而获”的强烈欲望。

写交易日志,让交易更像做生意

任何一个交易方法表面上看起来可能很简单,执行下去就可以了,但事实上并非如此,它包含很多交易者独特的属性在里面,他的知识结构,他的习惯,他的性格,他在交易中所经历的很多事情,这些都是交易的一部分。

那么,即使你得到一个很赚钱的方法,确实有人用这个方法赚了很多钱,但你用这个方法却可能稳定亏损,因为你不具备很多在别人看来是常识或者习惯的东西,并且每个人的经历和认知也是完全不一样的。

所以,构筑交易体系的工作只有靠自己。【评注:人,才是交易的核心,交易系统的建立过程,与其说是建立交易规则和交易工具,还不如说是把交易者本身训练成为交易系统的过程,规则也好,指标也好,都只是作为交易核心的人所使用的工具而已。】

学会每天总结交易的得失,收盘后根据交易明细总结,“失败的单子为什么失败,怎么处理才能付出最小的代价,成功的单子为什么成功,如何处理才能利益最大化”等等,学会写交易日记,把这些总结文字记录下来,一定要文字记录下来,不是想明白就算了,以后没事经常翻看自己的总结,成功的一部分可以复制,错误的事情不能一而再再而三的犯,坚持半年,你就知道了。

这是一个自我专业化训练的过程。

很多朋友的自我学习过程是混沌的,赚或者亏都是随机的,跟他们的规则无关,他们也没有从赚或亏中学到什么。

对于交易这种特殊的职业来说,要成为一名合格的交易者,必须有专业化严格的训练,养成良好的交易习惯,培养一流的执行力,但是并没有什么外力来帮助你,一切只能靠自己。

很多人其实很努力,但就我所见到的来说,大部分人的力都没有使在关键点上,所以同样的错误总是在上演,缺乏严谨的、专业化的、残酷的自我训练过程。

交易市场之所以难,就在于随机的不确定因素太多了,任何东西都可能是错的也可能是对的,但是很多朋友学习的过程本身没有一个严谨的训练计划,整个探索过程也变成了随机。

随机中的随机是什么?混沌!所以很多朋友做了几年后除了身心疲惫外,其它感觉和刚入市时没有太多区别,因为你没有利用好这个过程中那些失败的和

文/恒指李阳:期货个人心得,细节决定成败,我们要有猎犬的精神专注等待独有的目标

爆过仓吗?期货交易高手点明交易爆仓的原因

本网站仅为讨论交流平台,网站上的文章、图片等均为用户自行上传及发布,发布者应对其发布的文章及其内容、图片等负责,不得侵权。如发现侵权的,请及时与本网站联系,本网站将在查实后尽快删除相关侵权内容。本网站上的文章及言论仅代表发布者个人的观点,与本网站立场无关

阅读(4533) 评论(0)

发布评论

评论...

表情

登录后可进行评论

表情

登录后可进行评论

全部评论 (0)

Ta的其他文章

查看更多

彻底调整恒指期货心态我来百分百教你

交易中,心态非常重要,甚至比技术分析等重要得多。有人说,在交易中心态占了75%,有的说80%,又有的说85%。尽管说的比例不一致,但是都说明一个情况:交易中,心...

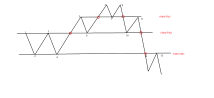

五种类型解析反转怎么抓(精华篇)

今天就和大家一起研究讨论反转怎么抓?我把交易标的分成主要支撑行情、主要阻力行情、次要支撑行情、次要阻力行情、重逢行情五类。为了帮助大家认识5类行情,我做了一个...

交易的大忌情绪问题,这里有两个关键步骤(精华篇)

为何在做模拟盘后,把模拟盘的技术用到实盘上,总会不尽人意?在学习一门技术后,感觉上已经融会贯通,但是拿到实盘上,做成的结果也不尽人意......在复盘总结所有的...

韬客导航

分析大咖:

- 关注公众号

韬客说汇

关注韬客公众号

更多有料干货分享

- 返回顶部