国内市场的高频异化-幌骗

国内在这一领域存在的问题和乱象,其中,利用高频交易幌骗(Spoofing)和FPGA(可编程逻辑阵列)技术违规运用是争议最多的问题。

幌骗是指在市场交易中虚假报价再撤单的行为,本质是操纵市场。有业内人士透露,幌骗近年来在国内期货市场时有发生。

业内人士表示:高频交易本身没有问题,问题在于这种工具有时会被非法交易者利用。如何界定一个交易是否是好的行为?给市场带来流动性,降低市场交易成本是好的。如果下单不以成交为目的,而只是为了让市场看到,这就存在操纵市场的嫌疑,也就是大家通常所说的幌骗。以前是手动幌骗,现在借助高频技术。比如:这个期货品种正常每个价位挂单是10到20手,你可以看到,盘口视频里的幌骗者起初是在几档买价叠加200手买单,同时他在盘口以上价格很可能挂好了一定量卖单,市场误以为买入力量很强、推动价格往上,于是他的卖单成交,此前的买单也迅速撤单。之后,幌骗者又在几档卖价都挂出100手左右卖单,刚开始价格并没有往下,当卖价挂单数增加到了每档300手,成交价终于下跌,这时他在低位挂好的买单很可能成交了,你可以看到之前的大额卖单又同时撤单,最终通过这样的低买高卖来赚取差价。在报撤单限额内,这样的事情每天可以做很多次。

该人士进一步指出:幌骗行为会带来很多负面影响,市场的高效性将被严重破坏。“去年上半年某黑色系品种可能存在幌骗玩家,利用较大规模资金进行幌骗,通过诱骗程序化和普通交易者获利。此后,很多机构投资者放弃该品种交易,该品种陷入了长时间低迷。

因为做市商都被幌骗了,被迫离开市场,整个市场参与者也少了。在发现情况异常后,相关交易所曾组织做市商开会座谈,所有做市商都说遇到了幌骗。一般而言大多数普通投资者只能看到一档行情,因此做市商受到散户的影响应该有限,高频幌骗对做市商影响更大。但有些策略就是靠破解其他程序化交易获利,报撤单是很多高频策略的常规操作,对这类行为的违规如何界定市场并没有统一意见。

除了开发和团队费用,高频交易公司在硬件方面投入也会很大。为了与交易所撮合时间达到同一量级,高频交易对硬件要求很高,交易通常会采用快速柜台,软硬件还需要不断升级优化,这都需要耗费大量资源。硬件优化主要表现在策略服务器的内部运行速度优化以及对柜台机的网络链路优化,其中不少优化是为顶尖高频交易定制,与策略一起属于高级别商业机密。

高频交易员的收入在整个团队里是最高的,人均年薪在百万以上。“策略和交易人均年薪100多万,外界以为我们挣很多,就是挣个辛苦钱。当然这也要看业绩,有些顶级交易员月薪都能过百万。此外,软硬件工程师的收入也不低,普通软件开发人员人均年薪通常在四、五十万,外国技术专家的年薪可以达到二十万美金。

据了解,国内高频交易发展很快,但真正做高频的估计也就50-60家,做得好的更是凤毛麟角。其中有些是海归创始人建立的团队,有些则是大型海外高频公司。最近几年大家对速度的竞争已经进入白热化。

伊世顿在中国高频交易兴衰录

上海法庭最近对一起发生在2015年7月的备受关注的案件作出判决,该案涉及一家俄罗斯人所有的公司伊世顿国际贸易公司(Yishidun International Trading),英文名是Eastern Dragon。法庭以操纵期货市场为由,对伊世顿罚款3亿元人民币,并进一步没收其3.89亿元人民币的利润。它还对该公司中国高管高燕和梁泽中总计处以180万元人民币的罚款,并判处缓期徒刑。华鑫期货(China Fortune Futures)经纪人金文献被判处5年有期徒刑。

伊世顿在判决后发布声明称,法庭“依赖中国宽泛和一把抓的‘市场操纵’罪定罪,而非按照成熟的罪行类别定罪,没有发现与中国境外所理解的‘市场操纵活动’相符的交易行为”。

的确,法庭的判决书没有说伊世顿引发了股票或期货价格扭曲。相反,法庭认定,伊世顿在没有受到必要监管的情况下,通过将其计算机直接接入上海期货交易所(Shanghai Futures Exchange),获得了相对于其他投资者的速度优势。

市场参与者表示,尽管外国交易所愿意销售高层次的市场基础设施接入,寻求借此盈利,但国有的中国交易所实际上是中国证监会(CSRC)旗下单位。因此,它们致力于保持市场稳定,而不寻求向投资者提供尖端服务。

中国一位高频基金经理表示:“该案令人担忧的一面是,这两人并不是精英交易员。他们可能只是使用了之前公司的一种算法,然而他们却能够在中国如此快地获取暴利。在中国,这种策略和技术仍远远落后于国际水平。

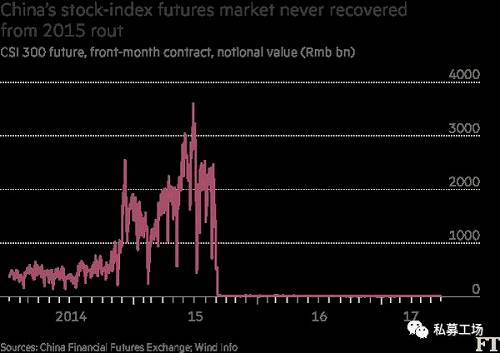

在遭到打击前,高频交易投资者经常设计针对股指期货市场的交易策略。中国内地交易所对现货市场实行的“T+1”次日结算机制,使高频交易策略难以执行。然而,中国金融期货交易所(China Financial Futures Exchange)采用实时结算的“T+0”机制。2015年末,中国证监会发布草案,要求算法交易员在实施交易策略之前必须报批。期货交易所也对投机交易出台了新的限制。据国内媒体报道,去年证监会搁置了预批准规则。

中国股市已经从2015年夏季的暴跌中复苏。在MSCI明晟将中国A股纳入其新兴市场指数之后,基准股指本月触及18个月来的最高点。但运用高频交易策略的对冲基金(这些对冲基金在市场上涨期间数量激增)从未复苏,在中国监管机构打击卖空交易并对“市场操纵”进行宽泛的法律解释——使其覆盖在其他市场被允许的交易活动——之后,中国新生的高频交易员退缩了。

据了解,高频交易投资者已经从股市转战大宗商品,后者的期货交易受到的监管依然不太严厉,现在股指期货的成本非常高,以至于这些高频策略往往亏钱。成本已上涨了100倍。它们限制了日内投机。提高保证金要求提升了所有投资者的成本,而那些投入方向性下注(而非对冲)的投资者甚至被收取更高的手续费。这些从万得资讯(Wind Information)的数据可以得到验证,在2015年6月,指数期货日均成交量达到2.3万亿元人民币的峰值,但在今年5月日均成交量仅为140亿元人民币。中国不存在个股的期货和期权。

揭开高频交易神秘面纱-高频交易及量化投资的策略与误

1.高频交易公司和量化投资公司的区别一般来说,高频交易公司和量化投资公司既有联系,又有区别。在美国,人们常说的高频交易公司一般都是自营交易公司,这些公司主要有Getco、Tower Research、Hudson River Trading、SIG、Virtu Financial、Jump Trading、RGM Advisor、Chopper Trading、Jane Street等;而常说的量化投资公司一般都是对冲基金,包括RenTec、DE Shaw、Two Sigma、WorldQuant、AQR、Winton、BlueCrest、Citadel等。此外,Citadel、Two Sigma等公司,既有高频交易业务,又有量化投资业务;DE Shaw等公司,既有量化投资,又有非量化投资——很多公司朝着更综合的方向发展。从历史上看,很多高频交易公司的创始人都是交易员出身,原来就从事衍生品的做市、套利等业务。一开始这些工作并不需要多高深的知识。随着计算机技术的发展,交易的自动化程度和频率也逐渐提高,这些公司逐渐聘请一些数学、统计、计算机背景较强的人员加入以适应形势的发展。当然,这个过程也出现了一些分化,有的公司还是保留了交易员在公司的主导地位,并且始终未放弃人工交易,最终形成了人机结合的半自动交易;而另外一些公司对新鲜技术的接受程度更高一些,往往采取全自动的交易模式。事实上,也没有证据表明全自动交易的公司就比半自动交易的公司更为优越,到目前为止,也只能说是各有利弊。人工交易的最大弊端在于手动下单的地方离交易所较远,在行情剧变的时候往往抢不到单。在这一点上,全自动交易的公司可以通过托管机房来最大程度减少信号传输的时间,不过自动化交易往往因为程序过于复杂,加上很多公司人员流动较大,在程序的维护上会出现一些失误,最终程序出错酿成大祸,比如著名的骑士资本。至于过度拟合无法抵御黑天鹅事件事件,那是人工交易和自动交易都无法避免的问题。一般来说,Getco、Jane Street、SIG、Virtu Financial等是半自动交易,Tower Research、Hudson River Trading、Jump Trading等是全自动交易。

2.量化投资公司跟高频交易公司则有很大的不同首先,美国的量化投资公司基本上都是量化背景极强的人创办的,比如说文艺复兴的创始人西蒙斯是数学家出身,DE Shaw的创始人David Shaw是计算机教授出身,AQR的创始人Cliff Asness是金融学家出身,而高频交易公司则更多是传统交易员创办的;其次,量化投资一般依赖于复杂的模型,而高频交易一般依赖于运行高效的代码。量化投资公司的持仓时间往往达到1—2个星期,要预测这么长时间的价格趋势需要处理的信息自然非常庞大,模型也因此更为复杂,对程序的运行速度反而没那么敏感;高频交易处理信息的时间极短(微秒或毫秒级),不可能分析很多的信息,因此模型也趋于简单,竞争优势更多依靠代码运行的效率,很多人甚至直接在硬件上写程序;而最后,量化投资的资金容量可达几百亿美元,而高频交易公司往往只有几千万至几亿美元,但由于高频交易的策略表现远比量化投资稳定,如Virtu Financial交易1238天只亏1天,因此一般都是自营交易,而量化投资基金一般来说都是帮客户投资。 量化交易的模型 下面介绍一下量化交易的模型,从简单到复杂:最简单的以约翰·墨菲的《期货市场技术分析》为代表,最多用到指数、对数等高中层面的数学知识,通俗易懂,更适合主观交易,或者计算机计算并发出交易信号由人手动下单的半自动交易。层次高一点的以丹尼斯的《海龟交易法则》为代表,数学上毕竟使用了均值、方差、正态分布等大学低年级数学的内容,策略的测试也更具科学性,而且提出了可靠的资金管理办法,但缺点是依旧没有摆脱传统的、依靠交易规则的排列组合进行交易的思路。不过,如果策略设计得好且行情出大趋势的话还是可以有不错的效果。更高一级的层次主要体现在交易信号的整合方面,比如运用更现代的统计方法——回归分析、神经网络、支持向量机等对传统的技术指标进行有机整合,并使用更严格的统计方法进行变量的筛选及测试。考虑到金融数据的时间特征,往往需要使用滚动优化来获取样本外的测试结果,这样得出的模型也更为稳健。不过,一般的程序化交易系统都难以实现这些功能,需要自己用更通用的编程语言来实现。如果是量化投资,那么除了行情信息,还要收集整理其他基本面的信息,整理出对应的时间序列,并融入到预测模型中。一般来说,成功的模型不在于运用了多高深的数学理论,而在于它整合了多少不同来源的信息。即使是最简单的线性回归,如果各个参数都有很强的预测能力,且相关性很低,那么模型的预测效果也会很好;相反,即使运用复杂的深度学习理论,如果选取的参数毫无意义,最后得出的模型也没有用。目前美国一些公司不仅利用新闻等文本信息建模,甚至用到谷歌卫星拍摄到的港口集装箱的图像来建模,通过对商品集装箱的数目来预测商品价格的走势,取得了很好的预测效果。建模是一回事,求解模型其实也同等重要。比如说物理学上有很多模型能精确描述现实,但经常由于缺乏高效的科学计算方法而难以求解。量化交易也一样的。参数的计算、筛选、优化、回测等往往伴随着巨大的计算量,如何巧妙求解是一门颇为高深的学问。据西蒙斯透露,著名的文艺复兴公司内部有着明确的分工——计算机程序员从各个来源收集数据,物理学家分析数据建立模型,数学家构建优化算法并求解模型等。

3.高频、量化领域常见的误区量化模型无法战胜黑天鹅事件,事实上,任何投资方法都是依靠历史预测未来,都害怕黑天鹅事件,都会有回撤。量化的好处在于遇到回撤之后,可以迅速把最新的情况纳入模型,及时调整,重新回测、优化、模拟,争取在最短的时间内扭转损失。比如文艺复兴在2007年8月遭遇历史上罕见的9%回撤之后,西蒙斯采取果断措施,重新建模,在致投资者的信中他宣称“我们新的模型已经发现了3个很强的交易信号”,结果在接下来的日子很快扳回损失,当年的收益率达到80%。长期资本管理公司(LTCM)就是因为用了量化模型而破产的。事实上,LTCM是一个多策略基金,它的纯量化交易策略最后在1998年还是赚了1亿美元,它亏损最多的策略都是交易流动性极差的柜台衍生品,很多甚至是它自己设计来跟投行对赌的产品,遇到黑天鹅事件无法及时清理头寸。这些产品一般只是在定价时候使用量化模型辅助一下,具体的交易执行、产品设计、销售等都跟量化无关,一般认为LTCM的破产更多是因为流动性风险,跟模型关系不大。

4.高频交易损害投资者利益像《Flash Boys》等书籍的观点其实都很有争议的,只不过作者文笔极佳,叙事手法极富煽动性,所以才吸引了众多的眼球。除了媒体之外,应该说美国目前要求禁止高频交易最为强烈的,基本上都是当年的传统交易员。正因为新兴的、依靠先进技术的高频交易公司把他们打败了,他们心有不甘,所以才组织更多的力量来进行反击。由于这些人都是市场老手,所以对这个市场还是非常熟悉的,提的观点也有可取的地方。在国内,现在期权准备上市,股票也很可能开放T+0。对这两块“肥肉”,国外高频交易商早就垂涎已久。如果说在期货高频领域,我们还能依靠在程序化交易上的丰富经验与国外抗衡一下,那么在期权和股票高频领域,我们的实践经验为零,跟国外的差距更大。对此,笔者认为,我们一方面不能妄自菲薄,觉得外资太厉害就干脆不做了;另一方面也不能急于求成,妄想一年半载就要取得很大的成绩。凡事都要本着谦虚谨慎的态度,国外很多高手来到国内都是先研究一年才能稳定盈利,国内的人基础较薄,研究周期要长一些,比如第一年做准备工作开发系统,第二年逐渐打平手续费,之后开始盈利,或许更为合理。

好了,本阶段的高频交易国内外发展史就简介到这里,韬友们,你们学到了么?

表情

登录后可进行评论

表情

登录后可进行评论