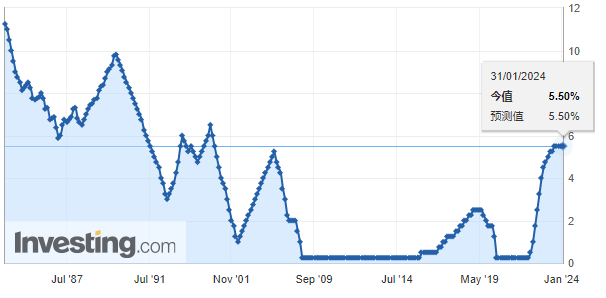

当地时间1月31日,美联储公布了1月利率决议,宣布维持联邦基金利率目标区间在5.25%至5.50%不变,与市场预期一致。自2023年7月加息后,美联储的政策利率一直维持在二十二年来高位。

值得注意的是,美联储连续四次会议按兵不动,且和2022年7月以来的前12次会议一样,FOMC投票委员全票赞成通过本次利率决策。不过,从货币政策声明来看,本次FOMC决议与之前有了很大的变化。具体来看:

在最新的货币政策声明中,美联储写道,最近的指标表明,经济活动一直在稳步扩张;就业增长自去年年初以来有所放缓,但依然强劲,失业率保持在较低水平;通货膨胀在过去一年有所缓解,但仍处于高位。

声明称,委员会力求在较长时期内实现最大就业以及2%的通胀率。FOMC判断,实现就业和通胀目标的风险“正趋于更好的平衡”。同时,经济前景不明朗,委员会仍高度关注通胀风险。

“为支持实现目标,委员会决定将联邦基金利率的目标区间维持在5.25%至5.50%。”并补充道,在考虑对联邦基金利率目标区间进行任何调整时,委员会将仔细评估收到的数据、不断变化的前景以及风险平衡。

在去年12月的会议声明中,美联储继续重申2023年7月声明所说的“将继续评估新的信息及其对货币政策的影响”,并修改表述为,“为判断可能适合让通胀随着时间推移回到2%的任何(any)额外政策紧缩程度,(FOMC)委员会将考虑到,货币政策的累积紧缩、货币政策影响经济活动和通胀的滞后性,以及经济和金融形势变化。” 本次声明将这些表述全部删除。

本次声明新增了两句表述:“在考虑对联邦基金利率目标范围的任何调整时,(FOMC)委员会都将仔细评估未来的数据、不断变化的前景和风险平衡。委员会预计,在对通胀持续向2%迈进更有信心以前,不适合降低(利率)目标范围。”

与先前相比,本次FOMC声明中删除了“可能进一步收紧政策”的措辞。“美联储传声筒”Nick Timiraos也评论道,本次声明文件出现了很多改变,进一步紧缩的倾向消失了,同时在某种程度上表明降息并不那么急迫。

鲍威尔粉碎3月降息预期

在随后的记者会上,美联储主席鲍威尔表示,经济取得了良好进展,通胀已经缓解,政策利率已明显进入限制性领域。但同时,劳动力市场仍然紧张,通胀仍高于目标,希望下半年通胀数据继续下降,需要通胀持续下降的证据。

鲍威尔承认,政策利率可能已达到峰值,今年某个时候开始降息可能是合适的。如果经济按预期发展,美联储将在今年调整政策利率。但如有需要,准备长期维持当前政策利率,因为通胀能否持续获得进展仍“不确定”。

鲍威尔表示,几乎所有委员会成员都认为(今年)降息是合适的,理论上,通胀下降时实际利率会上升,但政策不能机械地调整。他强调了过晚降息可能会过度削弱经济,过早降息可能导致通胀进展逆转,美联储正在管理过早行动与过晚行动的风险。未来将继续逐次开会做出决策,在降息之前,美联储需要更大的信心。

鲍威尔称,美联储不希望通胀率低于2%,“根据今天的会议,我认为3月份不太可能降息”。他说:“3月降息并非基本情况,还有待观察,但我认为我们不会有足够的信心。”

鲍威尔讲话后,利率期货交易员大幅减少对3月美联储降息的押注。根据利率期货定价,预计美联储降息将从5月开始,而非3月。“新债王”冈拉克称,市场不能指望美联储在接下来的2-3个月内降息。

市场走势巨变:纳指重挫、黄金大跌

受到美联储和鲍威尔重创月降息的影响,金融市场走势巨变,美股三大股指承压收跌,纳指挫逾2%。标普500指数创去年9月21日以来最大单日跌幅,纳指创去年10月25日以来最大单日跌幅,道指创去年12月20日以来最大单日跌幅。另外,现货黄金抹去日内20美元的涨幅。

Annex Wealth Management首席经济学家Brian Jacobsen表示,通过说风险处于更好的平衡状态,美联储正在迈出降息的小步。对于他们来说,3月份可能还为时过早,无法有足够的信心认为通胀正在持续向2%的水平移动,但到那时缩减量化紧缩应该是合适的。

接下来的问题是何时降息而非是否降息。B. Riley Wealth首席市场策略师Art Hogan表示,没有任何迹象表明美联储会马上降息,美联储还不想摊牌。他们还需要收集几个月的数据。好消息是,我们可以忘掉任何进一步的紧缩政策。接下来,我们关注的问题是何时降息,而不再是是否降息。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

EBC研究院热点分析美联储新年首秀 一盆冷水从天而降

本网站仅为讨论交流平台,网站上的文章、图片等均为用户自行上传及发布,发布者应对其发布的文章及其内容、图片等负责,不得侵权。如发现侵权的,请及时与本网站联系,本网站将在查实后尽快删除相关侵权内容。本网站上的文章及言论仅代表发布者个人的观点,与本网站立场无关

阅读(2946) 评论(0)

发布评论

评论...

表情

登录后可进行评论

表情

登录后可进行评论

全部评论 (0)

Ta的其他文章

查看更多

EBC GROUP平台外汇行情播报|加拿大森林大火肆虐 油价暂时止跌

周三(7月24日)油价在昨日大跌约2%至6周低位后反弹,加沙停火前景增加以及中国需求不确定性形成利空。拜登在5月提出计划促成以色列和哈马斯停火,埃及和卡塔尔也在...

EBC GROUP平台外汇行情播报|科技和日元连击 日股反弹无力

周二(7月23日)亚洲股市从一个月低位略微反弹,结束了连续5个交易日下跌,半导体股票在隔夜美股的带动下领涨。亚洲科技股周一出现自从疫情初期以后的最严重抛售,此前...

EBC GROUP平台外汇行情播报|获利清仓涌现 黄金退守2400一线

周一(7月22日)黄金在2400美元上方稳住阵脚,上个交易日大跌逾2%,在冲上历史新高后出现获利盘清仓。需求方面,亚洲黄金需求上周陷入低迷,反映出折价未能刺激消...

韬客导航

分析大咖:

- 关注公众号

韬客说汇

关注韬客公众号

更多有料干货分享

- 返回顶部