惠誉(Fitch

Ratings)将美国信用评级从AAA下调至AA+,作为回应,市场已开始逐步进行更广泛的风险重新定价。

FxPro高级分析师Alex Kuptsikevich指出:惠誉此举的突然性令人不安,因为该评级并未受到审查,前景稳定。此外,主权债务上限的又一季闹剧已于几个月前结束,下一次预计不会在未来几个季度上演。标准普尔(Standard &

Poor)在12年前有类似的波动,当时的做法更合乎逻辑。然后,在现代历史上,各州第一次在关于国债上限的辩论中面对陷入僵局的立法者。但自那以来,同样的情况不断重演,市场的反应性越来越弱,今年春季的表现就证明了这一点。

惠誉此举的理由并非新鲜事:治理恶化,长期预算赤字以及关于提高债务上限的反复谈判均做铺垫。

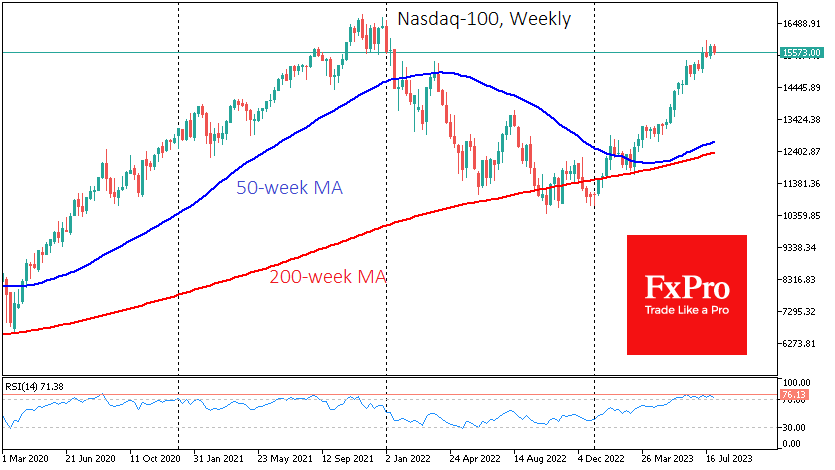

在2011年,标普500指数有相似的波动后,纳斯达克100指数下跌约17%,标普500指数在四周内下跌18%,而后重新站稳。这种变动不太可能会重演,,因为美国经济目前的状况有所好转,失业率处于数十年来的低点,工资的稳健增长给销售和企业利润带来了希望。

这一消息应会在未来几天触发大型基金的强制调整投资组合再平衡。此外,最近几周形成的超买状况目前对股指不利,增加了获利了结的可能性。简而言之,如果市场需要一个从春季反弹中获利的理由,以上便是。

也许在最悲观的情况下,纳斯达克100指数不太可能从目前的15700点跌破12500点,目标点更可能在13500点左右。乐观的情况表明,一旦跌破15000美元,买盘就会增加。

就标普500指数而言,最坏的抛售情景可能从目前的4577点收盘于4000点附近。更有可能的下行目标在4200点左右,乐观情况下,该指数可能在4400点附近收盘。

与货币当局的行动不同,评级行动可以影响一个国家的货币和股票市场,在评级被下调的情况下导致抛售。

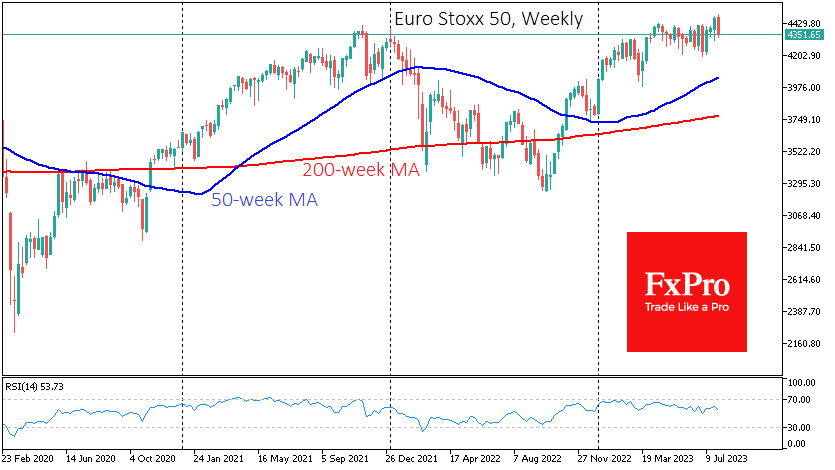

然而,美国信用评级被下调,将迫使投资者密切关注其它市场。12年前,希腊、西班牙和意大利的问题在几个月内就成为一个重大问题。现在,中国和其他主要新兴市场国家的债务负担应该比南欧国家更值得关注。还有一个问题是,日本能否跟上其巨额债务利息增加的速度。

FxPro汇评:美国评级下降,将注意力集中在其他国家

本网站仅为讨论交流平台,网站上的文章、图片等均为用户自行上传及发布,发布者应对其发布的文章及其内容、图片等负责,不得侵权。如发现侵权的,请及时与本网站联系,本网站将在查实后尽快删除相关侵权内容。本网站上的文章及言论仅代表发布者个人的观点,与本网站立场无关

阅读(1503) 评论(0)

发布评论

评论...

表情

登录后可进行评论

表情

登录后可进行评论

全部评论 (0)

Ta的其他文章

查看更多

FxPro浦汇:2024年11月15日欧洲开市前,每日技术分析

查看交易中心全球研究部门今日的市场观点。从受欢迎的交易产品中探索新的交易方法与机会。欧元/美元 黄金现货 英镑/美元 欧元/日元 欧元/英镑 美元/瑞郎 德国D...

FxPro浦汇:2024年11月14日欧洲开市前,每日技术分析

查看交易中心全球研究部门今日的市场观点。从受欢迎的交易产品中探索新的交易方法与机会。欧元/美元 黄金现货 英镑/美元 欧元/日元 欧元/英镑 美元/瑞郎 德国D...

FxPro汇评:日本的通货膨胀继续上升

注:此文章由FxPro高级分析师AlexKuptsikevich撰写最新公布的日本国内企业商品价格指数(Domestic Corporate Goods Pri...

韬客导航

分析大咖:

- 关注公众号

韬客说汇

关注韬客公众号

更多有料干货分享

- 返回顶部