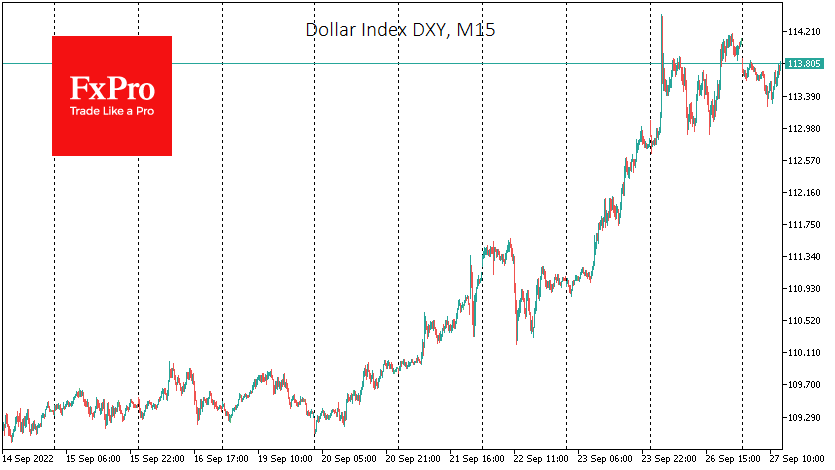

美元周二早盘受到一定压力,这可以归因于美元在前几天大幅上涨后的本地获利回吐。 欧洲股市和美国股指期货也得到了一些缓解,从低点回落。 然而,在我们看到基本面发生变化之前,像今天这样的反弹可能只不过是既定趋势的局部回撤--看涨美元,看跌股票。

然而,在我们看到基本面发生变化之前,像今天这样的反弹可能只不过是既定趋势的局部回撤--看涨美元,看跌股票。

现在市场上毫无疑问的是,市场背后的主要驱动力是当前和最明显的预期条件的持续收紧。 最近几个月,美元的需求一直在增加,因为美联储的言论有条不紊地推高了预期的利率上限,并延长了利率上限的时间。

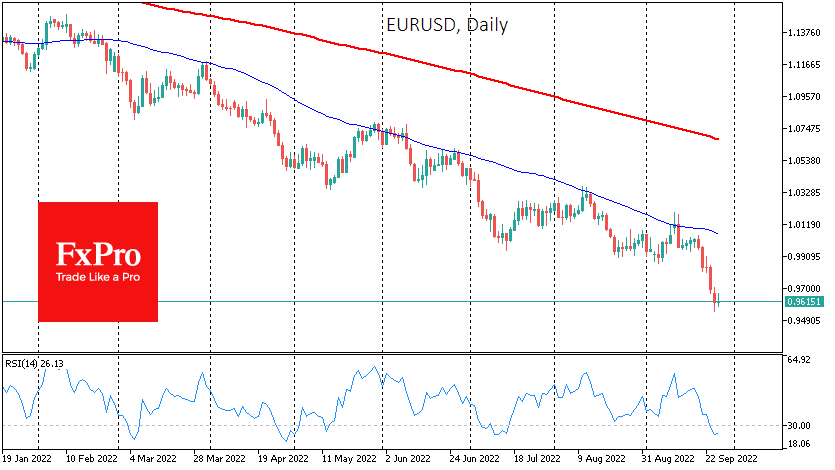

并不是所有的主要央行都有能力或勇气保持同样的速度,这正使美元的主要竞争对手出局。但同样的条件要求监管机构采取更积极的行动。

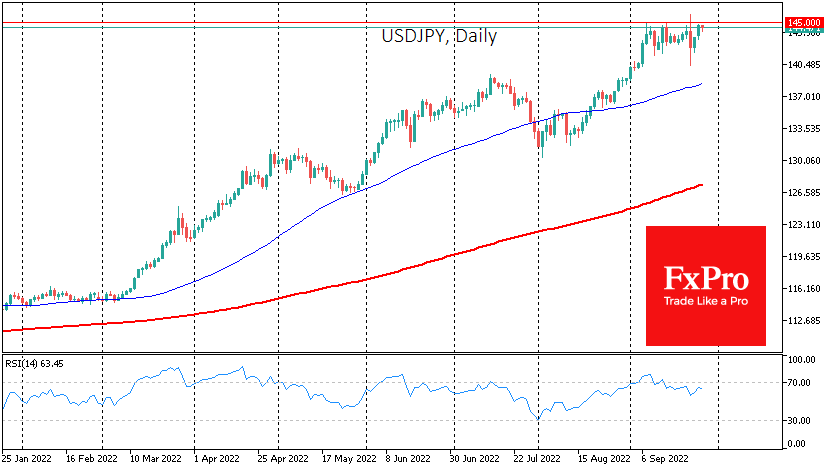

上周,日本开始干预以捍卫日元汇率。 瑞士央行多次警告称,已做好干预准备。 观察人士还要求英格兰银行采取行动。 但后者尚未做出让步,需要一周时间来评估形势。

用欧洲央行官员的话来说,对欧元持续走弱的不满越来越明显。

由于过度杠杆化经济体的利率大幅上升可能会带来冲击,央行可能会进行干预,以阻止各国货币的单边疲软。

目前,各大央行似乎不太可能愿意像1985年秘密准备的所谓广场协议那样,以协调一致的方式推动美元升值。 这与美国压低通胀和压低大宗商品价格的优先事项很难吻合。

与此同时,越来越多的风险是,各大央行可能会一个接一个地根据形势采取行动,利用这一几乎被遗忘的工具来阻止针对其货币的单边投机。

我们认为,自上周以来,在可预见的未来,日本已经将干预措施纳入其积极政策,这可能会限制美元兑日元升至145上方。

对日本财务省来说,这不太可能是一次轻松的旅程,但它有反击的力量。

在其他主要货币中,英镑目前的货币干预风险最高,欧元和瑞士法郎的风险略小。 在加拿大和中国,货币当局并不关心汇率,因为那里的通胀正在放缓。 因此,我们不太可能在CAD和CNY中看到干预。 尽管澳元自月初以来已下跌6%,但目前已在2020年‘底部’上方18%,因此在我们看来,货币当局目前可以使用传统的加息和量化收紧。

表情

登录后可进行评论

表情

登录后可进行评论